ZZP’ers, schijnzelfstandigheid. Onrust en twijfel, hoe zit het nu?

Bij Peoplez krijgen we veel vragen over de mogelijk strengere handhaving op schijnzelfstandigheid van ZZP’ers / freelancers, per januari 2025. ZZP’ers maken zich zorgen en diverse opdrachtgevers zoeken naar wat er wel kan en mag en zelfs soms naar ‘mazen in de wet’ om toch vooral op de oude voet door te gaan.

#wet DBA #ZZP

Wetgeving in 2026

Per 2026 moet de Wet ‘Verduidelijking beoordeling arbeidsrelaties en rechtsvermoeden’ (VBAR) het licht zien. Die wet is vooral een verduidelijking van bestaande wetgeving en jurisprudentie. Ondanks de verduidelijking zullen er toch twijfelgevallen blijven. Volgens de toelichting op de wet zal er vanaf 2026 niet anders tegen de grens tussen ondernemerschap en werknemerschap worden aangekeken dan nu het geval is.

Verandering per 2025

Maar eerst: op 1 januari 2025 vervalt het handhavingsmoratorium. Vanaf dat moment zal de fiscus ook naheffingsaanslagen opleggen, ook met terugwerkende kracht (echter niet over de periode tot vóór 1 januari 2025).

Wat is het probleem?

Het draait om het begrip schijnzelfstandigheid:

De situatie waarbij gewerkt wordt als zelfstandige (zzp), terwijl de werkende persoon voldoet aan alle criteria van een arbeidsovereenkomst en dus juridisch gezien eigenlijk een werknemer is.

Waarom is schijnzelfstandigheid volgens het kabinet eigenlijk onwenselijk?

- Vanwege de mogelijke kwetsbaarheid van ‘gedwongen’ zzp’ers (voorbeelden die genoemd worden zijn post- en maaltijdbezorgers)

- Het ondermijnt de solidariteit van het sociale stelsel (zelfstandige dragen geen premies af)

- Het leidt tot oneerlijke concurrentie met reguliere werknemers (zelfstandigen doen aan ‘cherry-picking’ en willen bijvoorbeeld geen onregelmatige diensten doen)

- Het leidt tot hogere werkdruk (voor vaste medewerkers die nog vaker wel die onregelmatige diensten moeten draaien), minder innovatie en risico’s voor continuïteit

- Het schrikt ‘echte’ zzp’ers af

Historie

De regelgeving rondom schijnzelfstandigheid bestaat al lang. In 2001 kwam de Verklaring Arbeidsrelatie (VAR). Als de werkgever een ZZP’er had met een VAR, dan was de werkgever gevrijwaard. In 2016 kwam de Wet Deregulering beoordeling arbeidsrelatie (DBA) en die is er nog steeds. Als je dan een modelovereenkomst van de Belastingdienst gebruikte (én ernaar handelde) dan was er sprake van een ‘geconditioneerde vrijwaring’, dan zat je waarschijnlijk wel goed (het was geen volledige vrijwaring).

Per 1 januari wordt het handhavingsmoratorium afgeschaft en gaat de belastingdienst dus actiever controleren op schijnzelfstandigheid en per 2026 staat dus de Wet Vereenvoudiging beoordeling arbeidsrelaties en rechtsvermoeden op het programma.

Wat houdt de opheffing van handhavingsmoratorium (per 2025) nu precies in?

Vanaf 1 januari 2025 gaat de Belastingdienst actief controleren op schijnzelfstandigheid. De laatste jaren deed men dit niet actief. De handhaving wordt ‘genormaliseerd.’

De Belastingdienst gaat dus, aan de hand van arbeidsrechtelijke criteria, beoordelen of er in een specifiek geval sprake is van schijnzelfstandigheid (en dus feitelijk van een arbeidsovereenkomst, een dienstverband). In dat geval zal de Belastingdienst de niet afgedragen loonheffing met terugwerkende kracht kunnen innen (terug tot aan 1 januari 2025, niet verder). De Belastingdienst zal coulant omgaan met boetes als de organisatie kan laten zien ‘aan de slag te zijn’ met het verkleinen van schijnzelfstandigheid. Het is dus belangrijk dat je de stappen, die je onderneemt om te onderzoeken of er binnen jullie organisatie sprake zou kunnen zijn van schijnzelfstandigheid, vastlegt. Dan kun je in ieder geval aantonen dat dit onderwerp de aandacht heeft en er gezocht wordt naar oplossingen.

Wanneer is er sprake van een arbeidsovereenkomst?

Er zijn 3 pijlers die bepalen of er sprake is van een arbeidsovereenkomst:

- beloning

- persoonlijke arbeid

- gezagsverhouding

Als 1 van deze zaken ontbreekt is er géén sprake van een arbeidsovereenkomst. Van het eerste (beloning) is eigenlijk altijd sprake (ook bij ZZP). Als de zelfstandige zich mag laten vervangen door een ander (naar vrije keuze) dan is er ook géén sprake van een arbeidsovereenkomst (geen persoonlijke arbeid). Hetzelfde geldt als er geen gezagsverhouding is, als de zelfstandige het werk volledig vrij mag invullen. Dan spreken we ook wel van een resultaatverplichting en niet van een inspanningsverplichting.

Deliveroo-arrest

Het zogenaamde Deliveroo-arrest geeft ook inzicht in hoe de wetgever naar dit onderwerp kijkt. De rechter heeft hierover gezegd:

“Of een overeenkomst moet worden aangemerkt als arbeidsovereenkomst, hangt af van alle omstandigheden van het geval in onderling verband bezien. Van belang kunnen onder meer zijn…:”

- Aard en duur van de werkzaamheden

- De wijze waarop de werktijden en werkzaamheden worden bepaald

- De inbedding van het werk en degene die de werkzaamheden verricht in de organisatie en de bedrijfsvoering van degene voor wie de werkzaamheden worden verricht

- Het al dan niet bestaan van een verplichting om het werk zelf uit te voeren

- De wijze waarop de contractuele regeling tussen partijen tot stand gekomen is (heeft de ZZP’er hier invloed op, of is dit volledig bepaald door werkgevende)

- De wijze waarop de beloning wordt bepaald en de wijze waarop deze wordt uitgekeerd (bijv. elke maand een vast bedrag lijkt op salaris)

- De hoogte van deze beloningen (bij een tarief onder 35,- is dit verdacht)

- De vraag of degene die de werkzaamheden verricht daarbij commercieel risico loopt (is de ZZP’er wel echt ondernemer)

- Of degene die de werkzaamheden verricht zich in het economische verkeer als ondernemer gedraagt of kan gedragen, bijvoorbeeld bij het verwerven van een reputatie, bij acquisitie, het hebben van een eigen website, wat betreft fiscale behandeling, en gelet op het aantal opdrachtgevers voor wie hij werkt of heeft gewerkt en de duur waarvoor hij zich doorgaans aan een bepaalde opdrachtgever verbindt

Bovenstaande bulletpoints zijn onderdeel van het Deliveroo-arrest, maar geven daarmee duidelijk aan welke afwegingen er gemaakt zijn en in de toekomst zullen worden.

Wet verduidelijking beoordeling arbeidsrelaties en rechtsvermoeden (VBAR)

Deze wet gaat in vanaf 2026. Men stelt dan:

Van arbeid in loondienst van een werkgever is sprake als:

- er sprake is van werkinhoudelijke aansturing, of

- de arbeid of werknemer organisatorisch zijn ingebed in de organisatie van de werknemer, en

- de werknemer de arbeid niet voor eigen rekening en risico verricht

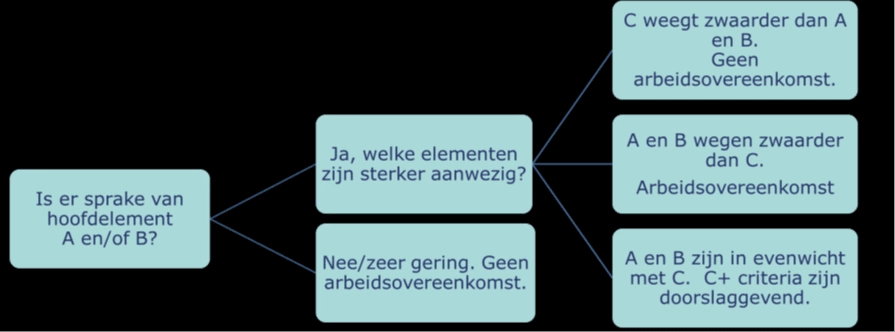

Er moet worden gekeken op welke elementen het zwaartepunt ligt. De elementen A en/of B staan dus nadrukkelijk tegenover C.

Overigens is er een rechtsvermoeden van het bestaan van een arbeidsrelatie (dus dienstverband) bij een uurtarief lager dan 32,24 exclusief btw (prijspeil 1 juli 2023, dus waarschijnlijk wordt dit ca. 35,-).

Wanneer is sprake van werkinhoudelijke aansturing (A)

Als de werkgevende bevoegd is om aanwijzingen en instructies te geven over de wijze waarop de werkende de werkzaamheden moet uitvoeren én de werkende moet deze instructies dan ook opvolgen. Als de werkgevende de mogelijkheid heeft om werkzaamheden te controleren (GPS, tijdsregistratie, functioneringsgesprekken) en bevoegd is om in te grijpen.

Wat is organisatorische inbedding (B)

- Wanneer werkzaamheden worden verricht binnen organisatorisch kader van de organisatie

- Werkzaamheden tot de kernactiviteit van de organisatie behoren

- Werkzaamheden een structureel karakter hebben binnen de organisatie

- Werkzaamheden zij-aan-zij worden verricht met werknemers die dezelfde werkzaamheden verrichten

Wat verstaat met onder ‘eigen rekening en risico’ (C)?

- Als de financiële risico’s en resultaten van de werkzaamheden bij de werkende liggen (zoals debiteurenrisico, aansprakelijkheidsrisico)

- Wanneer de werkende zelf verantwoordelijk is voor gereedschap, hulpmiddelen (software, laptop) en materialen

- Wanneer de werkende specifieke opleiding/ervaring heeft die niet structureel bij de werkgevende aanwezig is

- Wanneer de werkende tijdens de werkzaamheden als zelfstandige naar buiten treedt (dus duidelijk is dat ie geen werknemer is)

- Wanneer de opdracht een korte duur/beperkte aantal uren per week heeft

Aanvullende criteria die mee kunnen tellen

Er is ook nog C+ : eigen rekening en risico aanvullende criteria. Dit zijn:

- Wanneer de werkende meerdere opdrachtgevers per jaar heeft

- Wanneer de werkende tijd en geld besteedt aan het verwerven van reputatie en vinden van nieuwe klanten (acquisitie)

- Wanneer de werkende bedrijfsinvesteringen van enige omvang doet

- Wanneer de werkende zich gedraagt als zelfstandig ondernemer

Schematische beslisboom

Praktische tips

- Breng de zzp-populatie in kaart.

- Maak een eerste inschatting ten aanzien van het risico op schijnzelfstandigheid (“stoplicht-systeem”, dus rode, oranje en groene situaties)

- Controleer de contracten (modelovereenkomst, looptijd, uurtarief, bepalingen die mogelijk wijzen op arbeidsovereenkomst)

- Maak een plan van aanpak ten aanzien van “oranje” en “rode” gevallen

- Gebruik zzp-beoordelingtools en leg dit vast

- hetjuistecontract.nl

- beoordelingarbeidsrelatie.nl (voor opdrachtgevers)

- ondernemerscheck Belastingdienst (voor opdrachtnemers)

- Maak een keuze ten aanzien van risicovolle zzp-contracten

- accepteer het risico, of

- zorg dat zzp’er zich meer als ondernemer gaat opstellen, of

- zet samenwerking voort in de vorm van een loondienstverband, of

- beëindig de samenwerking.

Samenvatting

Vanaf 1 januari 2025 gaat de Belastingdienst weer actief controleren op schijnzelfstandigheid. Als de Belastingdienst constateert dat er sprake is van schijnzelfstandigheid (en dus van een arbeidsovereenkomst, een dienstverband), dan zal de Belastingdienst de niet afgedragen loonheffing met terugwerkende kracht kunnen innen (terug tot aan 1 januari 2025, niet verder terug). Men zal terughoudend zijn met het uitdelen van boetes.

Er zijn 3 pijlers die bepalen of er sprake is van een arbeidsovereenkomst:

- beloning

- persoonlijke arbeid

- gezagsverhouding

Als 1 van deze 3 ontbreekt, dan kan er sprake zijn van zelfstandigheid. Als een ZZP’er zich dus niet vrijelijk mag laten vervangen door een ander of niet volledig zelfstandig mag bepalen hoe en wanneer hij zijn werk uitvoert (dus geen resultaatsverplichting heeft, maar een inspanningsverplichting), dan is er in principe sprake van een dienstverband (en dus schijnzelfstandigheid).

Welke partijen staan als eerste op de radar

Men zal eerst op zoek gaan naar de echte misstanden. ZZP’ers met een lager tarief dan 35,- zullen sowieso bekeken worden. ZZP’ers die langere tijd (enkele jaren) actief zijn bij dezelfde opdrachtgever zullen ook in het vizier komen. Net als degenen die slechts 1 of 2 opdrachtgevers hebben.

Ook ZZP’ers die een functie vervullen die ingebed is in de organisatie (een ‘reguliere functie’) zullen bekeken worden, evenals ZZP’ers die op een laptop van de inlener werken, die op bedrijfsfeestjes komen, die een e-mailadres van de opdrachtgever hebben, etc.

Aansprakelijkheid / risico

De 1e verantwoordelijkheid wordt altijd bij de opdrachtgever/ werkgevende gelegd. Dáár worden de gemiste premies en loonheffing verhaald.

Overigens kun je overwegen om in de overeenkomst met de zelfstandige een clausule op te nemen waarin staat dat áls de constructie aangemerkt wordt als arbeidsrelatie en de werkgevende de gemiste loonheffingen alsnog moet afdragen, deze verhaald zullen worden op de zelfstandige / werkende.

De Belastingdienst kan de situatie aanmerken als arbeidsrelatie en dus een schijnzelfstandigheid, maar ook de werkende zou dit kunnen doen. Bijvoorbeeld als deze ziek wordt of als de opdracht niet verlengd wordt.

Indien er met een intermediair gewerkt wordt en de overeenkomst tussen werkende en intermediair is, dan ligt het risico bij de intermediair.

Tips:

- Breng de huidige situatie in kaart en anticipeer daarop

- Neem in de overeenkomst van opdracht op dat als er een naheffing komt van de belastingdienst dit verhaald kan worden op de werkende

- Wellicht is er een escape: als de zelfstandige vanuit een BV factureert en daar een salaris krijgt én loonheffing betaalt, dan zou de belastingdienst hier genoegen mee kunnen nemen en dit niet als schijnzelfstandigheid zien.

Bij vragen over dit onderwerp of over een specifieke situatie binnen uw organisatie kunt u het beste contact met Peoplez opnemen. Telefoon 030 2081111 of info@peoplez.nl

Met dank aan Brightmine en Maarten van Gelderen

(Van Gelderen Arbeidsrechtadvocaten)